Неограниченная страховка осаго на машину: плюсы и минусы, какая лучше и дешевле

Содержание:

- Можно ли обычную страховку сделать открытой?

- Кому выгодно оформлять неограниченный полис ОСАГО?

- Каким образом можно повлиять на цену?

- Порядок заключения открытого ОСАГО

- Порядок заключения открытого ОСАГО

- Стоимость страховки без ограничения: как рассчитать

- Что такое неограниченный полис?

- Как превратить ограниченную страховку в неограниченную?

- Принцип использования

- Сколько платить за ОСАГО и как снизить стоимость в 2021 году

- Нужна ли доверенность на авто если страховка без ограничений?

- Преимущества и недостатки открытого ОСАГО

- Какие документы нужны

- Учитывается ли КБМ при страховке без ограничений?

- Учитывается ли КБМ на машину

- С ограниченного полиса на неограниченный: возможен ли переход?

Можно ли обычную страховку сделать открытой?

Не обязательно оформлять новую страховку, если возникла необходимость в расширении числа пользователей. Существует два пути:

- вписать дополнительного человека;

- переоформить страховку с ограничениями на открытую.

Для этого владельцу необходимо обратиться в страховую компанию с соответствующим заявлением. Нет необходимости ехать в тот же офис, где вы оформляли страховку, можно обратиться к любому представителю этой же страховой компании. В заявлении указываются все изменения, которые необходимо внести. Заявление может подавать собственник авто, или человек, имеющий доверенность на осуществление соответствующих действий.

Страховая компания выдает новый полис с внесенными изменениями. При этом в новом полисе указываются серия и номер старого полиса, взамен которого выдан этот, и причина замены полиса. Бывает так, что недобросовестные страховые агенты просто зачеркивают неверные данные и вписывают новые

Следует обратить на это внимание, так как при возникновении аварийной ситуации вам могут отказать в выплате по такому полису

Допускаются мелкие исправления, но они обязательно должны сопровождаться фразой «исправленному верить». Поверх этой фразы ставится печать и подпись агента. Так же изменения могут вноситься в полис, если имеет место замена номерных знаков на новые или был выдан новый ПТС. В подобной ситуации в действующем полисе производятся соответствующие пометки и заверяются также печатью и подписью.

При смене типа полиса или внесении изменений в количество водителей стоимость полиса соответственно меняется. Необходимая величина доплаты рассчитывается исходя из оставшегося срока действия полиса. Следует знать, что такой параметр расчета цены полиса как КБМ пересчитывается при смене типа страховки, ровно как и при внесении изменений в список водителей.

При перечислении в полисе водителей КБМ берется максимальный из всех. При переходе на полис без ограничений по количеству водителей будет произведен перерасчет по КБМ. За основу будет браться КБМ владельца машины.

В заключении стоит отметить, что если цена полиса без ограничений не значительно выше обычного, имеет смысл оформить именно его. Такой полис обладает рядом существенных преимуществ, которые были перечислены выше.

Кому выгодно оформлять неограниченный полис ОСАГО?

Существуют определенные категории граждан, для которых открытая страховка будет являться выгодным решением. Прочие автомобилисты рискуют потерять средства при покупке полиса свободного доступа к авто.

Как было указано ранее, первая категория — молодые люди со стажем до 3 лет. Заключение неограниченной сделки на таких условиях выгодно как для группы друзей, решивших купить автомобиль на общие средства, так и для простых новичков. Из-за повышенной ставки по коэффициентам стажа и возраста разница в цене полиса будет небольшой. Однако при желании собственник ТС сможет передать управление другу или иному близкому человеку.

Следующая категория выгодоприобретателей — владельцы организаций. Особенно актуален вопрос открытой страховки для владельцев таксопарков. Причина проста: в подчинении у предприятий множество водителей, которые поочередно выполняют свои обязанности.

Неограниченная страховка избавит юридических лиц от необходимости вносить данные каждого отдельного автомобилиста и значительно сэкономит средства. К тому же, наличие открытого ОСАГО является обязанностью этой группы граждан.

Полис страхования, не ограничивающий круг допущенных к управлению лиц, также выгоден для тех, у которых есть собственный водитель. Это наиболее выгодный вариант для такого физического лица, так как личные водители могут меняться в течение срока действия страховки.

Каким образом можно повлиять на цену?

Стоимость страхового полиса ОСАГО, приблизительно одинаковая у любого страховщика, так как такие компании производят расчет конечной цены страховки для каждого водителя по специальной, единой формуле (приведена выше в статье). Как известно, на конечную стоимость влияют ряд коэффициентов, поэтому, чтобы снизить стоимость, нужно уменьшить коэффициенты, влияющие на цену. Но, не все коэффициенты можно изменить.

Например, такие показатели как: базовая ставка, коэффициент бонус-малус, стаж и возраст водителя, мощность двигателя, коэффициент нарушений – изменить нельзя. Что касаемо территориального коэффициента (КТ), то его изменить вполне реально, причем стоимость полиса можно снизить практически в два раза.

Территориальный коэффициент определяется по тому, в каком населенном пункте зарегистрирован владелец. Для городов (особенно густонаселенных) этот коэффициент намного выше, чем для провинциальных населенных пунктов. Выход один – перерегистрировать транспортное средство на одного из ближайших родственников, проживающих вне города.

Например, цена неограниченной страховки для легкового автомобиля, мощностью 110 л.с., зарегистрированной в Москве будет в районе 16 500 рублей. На тоже авто, но зарегистрированное в Московской области, цена будет в районе 13 500 рублей. А в Псковской области, цена будет в районе 8 200 рублей.

Разница, конечно, ощутимая, но не стоит забывать, о рисках. Родственник может скоропостижно скончаться или оказаться недобросовестным, тогда возникнут проблемы с владением автомобилем – страхователь попросту потеряет право на него, как законный владелец.

Неограниченный ОСАГО (страховка открытого типа) – это один из вариантов обязательного страхования автогражданской ответственности, при котором управлять ТС может любое лицо, имеющее водительское удостоверение соответствующей категории. Полисы такого типа очень востребованы в компаниях и фирмах, имеющих свой автопарк (так как любой штатный работник может пересесть с одного авто на другое, без переоформления документов).

Неограниченный полис ОСАГО стоит на порядок выше ограниченного варианта – это один из недостатков автогражданки, но и имеет ряд положительных характеристик. Каждый водитель сам должен решать – какой полис ему приобретать, предварительно взвесив все «за» и «против».

Полезные сервисы

Калькулятор КАСКО

Калькулятор ОСАГО

Порядок заключения открытого ОСАГО

Порядок заключения договора автострахования на неограниченное число лиц, в целом аналогичен процедуре покупке обычного полиса ОСАГО.

Сделать это можно двумя способами:

- Личной явкой в офис компании-автостраховщика.

- Купив полис через интернет, непосредственно на сайте страховой фирмы, или через РСА.

В первом случае, для оформления открытой страховки на машину следует выбрать автостраховщика, лучше всего отвечающего вашим потребностям. К первоочередным факторам выбора следует отнести расположение офиса фирмы в шаговой доступности, и приемлемую стоимость автостраховки. Сотруднику компании предъявляется пакет документации, необходимый для оформления полиса.

Далее страховщик выдаст бланк заявления, которое потребуется заполнить и заверить личной росписью. Следующим шагом сотрудник компании, опираясь на предоставленные документы, рассчитывает цену полиса. После оплаты стоимости полиса открытой страховки ОСАГО, автовладелец получает на руки полис. Его идентификационный номер вносится в единую компьютерную базу, и доступен, при необходимости, к проверке сотрудниками ГИБДД.

Мнение эксперта

Мария Скорая

Страховой эксперт

Калькулятор ОСАГО

Преимущества покупки полиса автострахования через интернет выгодно отличается отсутствием необходимости лично посещать офис страховой фирмы. Приобрести полис можно не покидая дома или рабочего места: потребуется лишь иметь под рукой девайс с выходом в интернет. Заявка подаётся на сайте компании-автостраховщика в электронном виде, все прилагающиеся документы отсылаются там же в цифровом формате.

Оплатить стоимость полиса можно здесь же, через пластиковую карту, или переводом денег с банковского депозита. Полис высылается покупателю либо в электронном виде (Е-ОСАГО) на е-мейл, либо высылается по адресу проживания заказным письмом в бумажном формате. В комплект документации, необходимой для покупки страховки ОСАГО без ограничений, входят следующие бумаги.

Если полис покупает частный гражданин:

- Общегражданский паспорт автовладельца.

- Письменное заявление о заключении договора.

- Свидетельство о госрегистрации машины. При страховании нового авто, ещё не прошедшего процедуру регистрации, нужно предъявить ПТС.

- Карта диагностики автотранспорта.

При страховании автомашины, принадлежащей частному лицу, через представителя, помимо перечисленных выше бумаг понадобятся:

- Паспорт представителя.

- Официальная доверенность, заверенная в нотариальном порядке.

Когда страхуется машина, принадлежащая юрлицу – организации, учреждению, частной фирме, – сотрудники страховой компании затербуют:

- Заявление на заключение договора.

- Регистрационное свидетельство юридического лица.

- ПТС машины.

- Карта диагностики.

- ИНН организации.

- Доверенность представителю компании от руководства юрлица, на заключение договора автострахования.

- Паспорт представителя.

Порядок заключения открытого ОСАГО

Важным этапом при оформлении неограниченной страховки ОСАГО будет выбор надёжной страховой компании.

Нужно ознакомиться с тарифами СК, рассчитать примерную стоимость ОСАГО с помощью калькулятора. Далее нужно решить, как удобнее оформлять страховой полис:

- онлайн;

- посредством личного посещения офиса.

При личном посещении физического отделения страховой компании нужно иметь при себе пакет документов (паспорт гражданина, паспорт транспорта, а если авто более четырёх лет, то техкарту). В отделении клиенту предложат изучить и заполнить бланк полиса ОСАГО

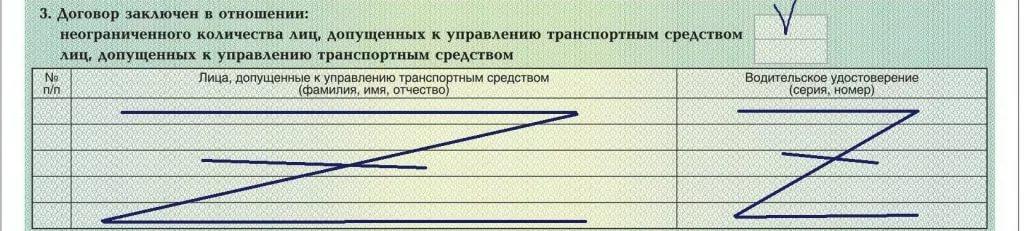

Отдельное внимание нужно обратить на табличную форму, располагающуюся в середине лицевой стороны

В эту часть вносят сведения о водителях, допущенных к управлению, но при оформлении неограниченной страховки ни одно из этих полей не заполняется.

Под таблицей имеется графа под названием «Водительское удостоверение», куда нужно внести серию и номер данного документа. Эта графа заполняется при оформлении открытой страховки, в ячейках ставится отметка «галочка» или «крест». В левой части возле ячеек есть необходимые пояснения.

Водительские удостоверения или их копии не нужно предъявлять страховым компаниям во время приобретения страхового полиса данного типа. Эти документы нужны только для автостраховок, где перечислены допущенные к управлению авто лица.

Стоимость страховки без ограничения: как рассчитать

Страхование предполагает ряд коэффициентов, которые влияют на стоимость страховки. При подсчете с помощью предоставленного Росгосстрахом онлайн калькулятора, вы не сможете абсолютно точно все подсчитать. Есть нюансы, которые нужно уточнять в страховых организациях вашего региона.

Какие документы необходимо представить, чтобы подсчитать стоимость страхования без ограничения:

- Паспорт. Для юридических лиц, кроме паспорта, доверенность на представителя компании и документы о регистрации организации.

- ПТС.

- Для новых машин – акт купли-продажи. Для старых – документ, выданный оценщиком.

Если вы решите, что сумма не оправдывает ваши ожидания, то специалист поможет сократить, поменять или убрать некоторые из опций.

Пример 1. Тип транспортного средства – легковой автомобиль. Мощность двигателя – 65. Период пользования, за которым следует обновление – 3 месяца. ДСАГО не оформляется, а лимит ответственности остается прежним.

Регион регистрации владельца – город Москва. Количество водителей неограниченно. Минимальный возраст водителя – 20 лет. Минимальный стаж управления транспортным средством – 3 года, страховка оформляется впервые.

Лимиты возмещения будут следующими:

- 400 000 рублей в случае причинения вреда имуществу одному или нескольким пострадавшим;

- 400 000 рублей в случае нанесения вреда жизни и здоровью третьих лиц.

| Название страховщика* | Цена на ОСАГО |

| УралСиб Страхование | 4 633 рубля |

| Тинькофф | 4 633 рубля |

| РЕСО-Гарантия | 4 633 рубля |

| МСК | 4 633 рубля |

| Интач Страхование | 4 633 рубля |

Пример 2. Тип транспортного средства – легковой автомобиль. Мощность двигателя – свыше 100. Период пользования превышает 10 месяцев. ДСАГО не оформляется. Регистрационный регион – Санкт-Петербург. Полис оформляется в Москве.

Список водителей ограничен двумя лицами. Минимальный возраст – 23 года. Минимальный стаж вождения – от 5 лет.

Лимиты возмещения по ОСАГО остаются прежними – не более 400 000 рублей при нанесении вреда имуществу или здоровью. Стоить полис будет 9 452 рубля. ТОП-3 страховщиков: УралСиб, Тинькофф, а также Интач Страхование.

Что такое неограниченный полис?

Итак, что такое неограниченная страховка, какая существует разница между традиционным и этим видами страхования? Если для получения обычной страховки с ограничениями на автомобиль необходимо поименно вписывать всех, кому будет предоставлена возможность управлять страхуемым транспортным средством и другие люди управлять этим автомобилем попросту не имеют права, то неограниченная или открытая страховка ОСАГО предоставляет возможность сделать страховку на, соответственно, неограниченное количество потенциальных водителей.

Естественно, неограниченный вариант ОСАГО обходится гражданам дороже, но он имеет одно важное преимущество: жизнь показывает, что при возникновении непредсказуемых, порой даже экстремальных ситуаций, невозможно заранее предугадать, кому придется доверить вождение своей автомашины. Принцип заключения договора при открытом страховании такой же, что и при стандартном типе

Единственное отличие: соответствующая графа в бланке полиса, в которой необходимо указать человека (людей), допущенных к эксплуатации данной автомашины, остается незаполненной. В ней нужно проставить прочерк, а в третьем пункте — галочку, означающую, что договор на автострахование не предполагает лимит лиц, допущенных к вождению страхуемой техники – количество водителей может быть неограниченным и любой индивидуум, имеющий водительское удостоверение, может управлять ею. Страховку вам выплатят, невзирая на то, кто сидел за рулем в случае аварии или иного дорожного происшествия

Принцип заключения договора при открытом страховании такой же, что и при стандартном типе. Единственное отличие: соответствующая графа в бланке полиса, в которой необходимо указать человека (людей), допущенных к эксплуатации данной автомашины, остается незаполненной. В ней нужно проставить прочерк, а в третьем пункте — галочку, означающую, что договор на автострахование не предполагает лимит лиц, допущенных к вождению страхуемой техники – количество водителей может быть неограниченным и любой индивидуум, имеющий водительское удостоверение, может управлять ею.

Страховку вам выплатят, невзирая на то, кто сидел за рулем в случае аварии или иного дорожного происшествия.

Как превратить ограниченную страховку в неограниченную?

Изменить тип страхования можно по заявлению владельца машины в той страховой компании, где изначально был оформлен полис. Для этого можно обратиться и в саму компанию, и непосредственно к представляющему ее страховому агенту.

В заявлении необходимо указать, какие изменения вы хотите в полис внести, во многих страховых существуют уже готовые бланки, в них нужно будет только подчеркнуть нужный пункт.

Заявление пишется страхователем либо другим лицом, которому он доверяет этот процесс, но в таком случае требуется нотариально заверенная доверенность от страхователя на это лицо.

После того как данные были изменены, старый полис страховая компания забирает, а вам выдает новый. В графе 8 «Особые отметки» должен быть прописан номер первоначального полиса, а также причина, по которой вы его переоформили.

Иногда представители страховой предлагают просто зачеркнуть неверные данные и внести новые — отказывайтесь от такого предложения и требуйте верного переоформления. Иначе при наступлении страхового случая могут возникнуть сложности, а то и вовсе будет отказано в выплате.

Исправления допустимы только в следующих случаях:

- при наличии опечаток или мелких неточностей — в таком случае неправильно написанное действительно может быть вычеркнуто, а верные данные вписаны рядом, их заверяют фразой «исправленному верить», подписью представителя страховой компании и печатью, проставляется дата;

- если заменяется паспорт ТС или номера, новые данные можно указать на обратной стороне полиса или в графе «Особые отметки», заверив их печатью страховщика.

В случае изменения страховки на неограниченную в большинстве случаев потребуется доплата. Она будет рассчитана до конца срока действия полиса.

После получения нового полиса посмотрите внимательно, чтобы нужные изменения были внесены корректно, а старые данные остались неизменными.

Принцип использования

Главное, для чего необходимо ОСАГО – это выплата пострадавшим, в том числе при повреждении авто в результате ДТП по вине застрахованного лица. Пометка – если это постановил суд. В случае, когда оформлен вариант без ограничений, водитель может не беспокоиться, что сев за руль данного авто, в непредвиденной ситуации он будет платить из своего кармана. Особо актуально это, когда речь идет о работе на данном ТС.

При покупке такого полиса в договоре (п. 3) будет стоять отметка о допуске к управлению неограниченного количества лиц. В других ячейках информации о лицах, которые допущены, будут стоять прочерки или будет просто не заполненными. При наличии такого полиса во время остановки сотрудником доверенность на управление автомобилем не нужна.

Сколько платить за ОСАГО и как снизить стоимость в 2021 году

Как мы уже говорили ранее, цена на полис выстраивается за счет тарифного коридора и различных коэффициентов.

Чтобы узнать, во сколько вам встанет страховой полис ОСАГО на машину в 2021 году необходимо знать следующие значения:

БТ – базовый тариф, он, как мы уже писали, составляет от 3432 рублей до 4118 рублей;

КТ – коэффициент территории, который меняет свое значение в соответствии с местом регистрации автомобиля;

КБМ – коэффициент безаварийной езды, который уменьшается за каждый год на 5%. Однако в случае ДТП по вашей вине, значение вырастет достаточно сильно, что в свою очередь отразится на стоимости полиса;

КВС – коэффициент возраста и стажа. Чем больше возраст и стаж вождения, тем ниже будет значение. Стаж считается с момента приобретения водительских прав;

КО – в данном случае коэффициент зависит от количества людей, допущенных к управлению транспортным средством. То есть, если полис будет без ограничений, то и значение будет выше;

КМ – коэффициент мощности двигателя. Чем меньше мощность, тем ниже стоимость;

КС – период использования

Если вы используете данное ТС всего 5 месяцев в году, то и коэффициент будет соответствующий (0,5), нежели при использовании от 10 месяцев и более (1);

КН – тут важно, совершали ли вы такие грубые нарушения, как управление ТС без прав или умышленное создание ДТП.

Многие автомобилисты узнав, сколько сейчас стоит страховой полис ОСАГО на легковой автомобиль, сразу задаются вопросом: как уменьшить стоимость? Заинтересованность в данной области вполне обоснованная и мы постараемся вам все разъяснить.

Конечно же, базовая стоимость на страховку автомобиля ОСАГО в 2021 году изменена не будет, хотя даже это предугадать сложно. Однако она имеет постоянное значение, от которого следует отталкиваться.

Если вы оформляете самый первый страховой полис, то рассчитывать на какое-то понижение стоимости бесполезно, кроме как найти страховую компанию, где оформляют ОСАГО по самой низкой цене базового тарифа. Также вы можете выбрать ограниченную страховку, так как цена на неограниченную страховку ОСАГО значительно увеличивается.

Некоторые люди хитрят и оформляют авто на родственников, которые проживают в регионе с низким коэффициентом, но потом могут возникнуть проблемы с родственниками.

Важно!

Чтобы с каждым годом цена становилась немного ниже, следует соблюдать правила ПДД и не попадать в ДТП, от этого будет уменьшаться коэффициент КБМ. Кроме того, с увеличением вашего стажа, а следовательно и возраста, значение также повлияет на стоимость. Если нет необходимости использовать авто круглый год, выбирайте соответствующий период для управления ТС.

Нужна ли доверенность на авто если страховка без ограничений?

Коэффициент открытого полиса без ограничений на сегодняшний день составляет 1.8, когда на ограниченный полис коэффициент равен 1.

Конечная стоимость ОСАГО зависит от множества факторов:

-

От периода управления.

-

Мощности ТС.

-

Цели использования.

-

Использования прицепа.

-

Количества лиц.

-

Стажа и возраста водителя.

-

КБМ.

Постановление Правительства РФ от 12.11.2012 года № 1156, отменило абзац 4 в пункте 2.1.1 ПДД, который регламентировал наличие доверенности в обязательных документах для предъявления инспектору.

Следовательно в отношении водителей, у которых открытая страховка ОСАГО, данное правило также действует. То есть, если в полисе указано, что количество лиц допущенных к управлению транспортным средством неограниченно, то и никакая доверенность вам не нужна при передаче транспорта другим людям.

Юридическая консультация

Получите квалифицированную помощь прямо сейчас! Наши адвокаты проконсультируют вас по любым вопросам вне очереди!

Дата обновления: 12 апреля 2017 г.

Получила образование в Московском государственном университете. Прошла курс повышения квалификации при МГУ. Часто приглашается в качестве независимого эксперта при рассмотрении споров между двумя участниками дорожно-транспортных происшествий. Большой опыт в решении споров в сфере дорожного движения.

Чтобы управлять чужим автотранспортом, формально доверенность не нужна. Но существуют нестандартные ситуации, когда все же лучше иметь ее при себе. Доверенность пригодится в следующих случаях:

- при постановке на учет

- при снятии с учета

- когда надо забрать автомобиль со штрафной стоянки

- при прохождении техосмотра

Во время оформления ДТП инспектор ГБДД может попросить ее у участника происшествия. Поэтому лучше получить доверенность на управление машиной у владельца и при поездках брать ее с собой.

При расчёте стоимости учитываются следующие факторы:

- Тарифы государства. Для различных моделей автомобилей установлена индивидуальная ставка, по которой рассчитывается стоимость страхового полиса.

- Мощность транспортного средства (указывается в лошадиных силах).

- Территориальные коэффициенты. Для каждого отдельного региона, области устанавливаются свои тарифы на автострахование.

- Возраст собственника авто и общий стаж вождения.

- Количество граждан, имеющих право сесть за руль страхуемого автомобиля.

- Соблюдение или игнорирование в прошлом норм и правил страхования автомобиля в соответствии с ФЗ №40, а также правил езды на автомобиле.

Государственные тарифы и ставки, по которым рассчитывается автостраховка, устанавливаются ЦБ России каждый год.

Но есть и такие коэффициенты, которые собственник транспортного средства в силах изменить. Многих водителей интересует, учитывается ли КБМ при расчёте страховки без ограничений. КБМ – коэффициент безаварийной езды, установленный Центробанком России.

Да, и он сильно будет влиять на стоимость страхового полиса. А также он значительно может уменьшить сумму страхования автомобиля, если его владелец не попадал в серьёзные ДТП и имеет безаварийную репутацию.

Водительский стаж также играет значимую роль при расчёте стоимости услуги страхования транспортного средства. Например, если гражданин находится в возрасте моложе 22 лет, то данный фактор увеличит сумму ОСАГО.

Пример расчета

Итак, оформить ОСАГО без ограничений может любой автовладелец. Удобна она тем, что не нужно тратить время на то, чтобы бежать в страховую организацию и заполнять дополнительные бумаги, чтобы допустить другого водителя к вождению автомобилем. Также она будет хорошим помощником большой семье.

Пользуется спросом такой страховой документ и у транспортных компаний, занимающихся перевозками, доставками и арендой авто. Но, как и везде, здесь тоже имеются свои недостатки. Главный минус – это высокая цена, особенно для автомобилистов, только начинающих водить, и молодых автолюбителей.

Страховка без ограничений представляет собой полис ОСАГО, в котором имеется отметка о том, что управлять транспортным средством может любое лицо при наличии водительского удостоверения.

Когда оформляется неограниченная страховка, в п. 3 полиса ставится галочка о том, что транспортным средством может управлять неограниченное количество водителей. В таблице ниже, где прописывается список лиц, которым разрешено ездить на автомобиле будет стоять прочерк.

Несмотря на то, что по своей сути страховка носит свободный характер, и управлять автомобилем могут любые граждане, выплаты в случае ДТП и признания невиновности водителя этого автомобиля, все равно будут осуществлены.

Преимущества и недостатки открытого ОСАГО

Итак, что такое неограниченная страховка, какая существует разница между традиционным и этим видами страхования? Если для получения обычной страховки с ограничениями на автомобиль необходимо поименно вписывать всех, кому будет предоставлена возможность управлять страхуемым транспортным средством и другие люди управлять этим автомобилем попросту не имеют права, то неограниченная или открытая страховка ОСАГО предоставляет возможность сделать страховку на, соответственно, неограниченное количество потенциальных водителей.

Принцип заключения договора при открытом страховании такой же, что и при стандартном типе. Единственное отличие: соответствующая графа в бланке полиса, в которой необходимо указать человека (людей), допущенных к эксплуатации данной автомашины, остается незаполненной. В ней нужно проставить прочерк, а в третьем пункте — галочку, означающую, что договор на автострахование не предполагает лимит лиц, допущенных к вождению страхуемой техники – количество водителей может быть неограниченным и любой индивидуум, имеющий водительское удостоверение, может управлять ею.

Страховку вам выплатят, невзирая на то, кто сидел за рулем в случае аварии или иного дорожного происшествия.

Такой переход можно совершить без всяких проблем при наличии соответствующего заявления от собственника автомашины. Если заявителем является доверенное лицо, его полномочия должны быть зафиксированы нотариально.

Заявление оформляется в канцелярии страховой компании, заключившей начальный договор. В нем необходимо прописать все без исключения изменения, которые вы считаете нужным внести в свой полис. После этого происходит обмен старой страховки (она остается у представителя компании) на новую, предоставляемую клиенту. В восьмом пункте страховки указываются номер изъятого страхполиса с отметкой причины, ставшей поводом для его замены.

Обратная замена происходит с учетом обязательного восполнения разницы в стоимостях страховок после соответствующего перерасчета. В заключение стоит сказать, что неограниченное автострахование открывает для многих автовладельцев гораздо больше преимуществ, чем ограниченный полис, поэтому многие предпочитают немного переплатить за них.

Важно в процессе оформления проследить, в каком размере был учтен коэффициент показателей безаварийной езды или по-другому коэффициент бонус — малус. Этот коэффициент закрепляется за конкретным водителем по номеру ВУ, а при открытом ОСАГО за конкретным ТС, которое прописывается в документах

При первоначальном оформлении открытого полиса будет присвоен 3-й класс и коэффициент единица, на следующий год должен действовать понижающий показатель за безаварийную езду. И наоборот, если случались аварии, то размер показателя увеличится.

При этом довольно часто сотрудники СК не желают оформлять перенос уменьшающего коэффициента с одного ТС на другое, хотя в соответствии с законодательными нормами автострахования обязаны это делать

Поэтому важно самостоятельно проконтролировать какой именно коэффициент бонус — малус был использован при расчете стоимости полиса

Чтобы стало понятнее при неограниченном полисе КБМ числится за ТС и за собственником, например, если на следующий год собственник оформляет ограниченный бланк, то скидка сохраняется за ним.

Метки: неограниченный, осаго, полис

Какие документы нужны

Собственник авто может заранее собрать необходимые бумаги, а в офисе заполнить заявление для оформления страховки.

К заявительному бланку прилагаются:

- паспорт владельца машины;

- паспорт ТС и СТС;

- диагностическая карта, подтверждающая исправность авто.

Если страховка оформляется представителем собственника транспорта, то требуется предъявить нотариальную доверенность. Документ подтвердит полномочия представителя.

При оформлении страховки на организацию дополнительно предъявляется:

- свидетельство ОГРН;

- ИНН организации;

- паспорт обратившегося гражданина;

- доверенность от руководителя фирмы.

Страховой агент выдаст готовый бланк в день обращения. Лучше всего заранее проверить расценки в нескольких фирмах, чтобы немного сэкономить на страховке.

Учитывается ли КБМ при страховке без ограничений?

Отличная возможность получения скидки для примерных водителей— коэффициент безаварийности вождения. Безаварийная езда поощряется страховыми компаниями сниженным значением цены страховки. КБМ будет учтен при оформлении любого вида полиса страхования. Также возможен пересчет значения при изменении параметров страховки.

Если владелец авто захочет приобрести страховку, ограничивающую перечень допущенных водителей, при расчете будет использоваться наибольший из всех показатель безаварийности (оценки истории вождения водителя с максимальным значением по данному коэффициенту). При покупке открытой страховки в расчет берется показатель собственника автомобиля.

Учитывается ли КБМ на машину

При заключении договора ОСАГО с неограниченным списком водителей персональный коэффициент КБМ не учитывается. В рамках действия схемы история страхования привязывается к убыточности конкретного авто, принадлежащего определенному человеку, то есть связка выглядит следующим образом «автовладелец-его машина». Если вы купите новое транспортное средство и оформите на него «открытый» страховой полис, то прежние услуги засчитываться не будут. Объясняется это тем, что в данном случае действует следующее правило – на новый автомобиль распространяются начальные условия оформления полисов. О том, что такое бонус-малус читайте тут.

Подсчитать свой КБМ можно, исходя из этой таблицы.

Подсчитать свой КБМ можно, исходя из этой таблицы.

Так как при неограниченном страховании ОСАГО ответственность водителя рассчитывается по схеме «автомобилист-машина», то для юридического лица, владеющего парком транспортных средств, могут использоваться разные коэффициенты.

Про страховку на машину на месяц читайте здесь.

С ограниченного полиса на неограниченный: возможен ли переход?

Тип страховки всегда можно изменить в любой момент, но для этого необходимо наличие заявления либо владельца ТС либо же доверенного лица, чьи полномочия должным образом оформлены и подтверждены нотариально. Делать это необходимо в офисе именно того страховщика, где заключался первоначальный договор.

При написании заявления необходимо обязательно отразить перечень тех изменений, что вы хотите внести в свою страховку. Чаще всего в офисе компании либо же у официального представителя имеются уже готовые бланки заявлений, где просто нужно вписать либо подчеркнуть нужную формулировку.

Обязательно обратите внимание на 8 пункт полиса, где указываются особые отметки по договору: здесь должен быть вписан номер страхового полиса, что был у вас изъят, а также причина, по которой вам был выдан новый документ