Каско и осаго расшифровка аббревиатуры

Содержание:

- Как выглядит полис КАСКО?

- Плюсы и минусы, отличия от ОСАГО

- Как сэкономить на страховке?

- Оформление полиса

- Действия при наступлении страхового случая

- Как расшифровывается ОСАГО?

- Частичное каско

- Страхование КАСКО при автокредитовании

- ДТП при ОСАГО и КАСКО: по какому полису получать возмещение

- Особенности оформления

- Основные преимущества КАСКО

- Преимущества и недостатки КАСКО

- ОСАГО расшифровка, особенности

- Что означает КАСКО

- Что учесть перед заключением соглашения

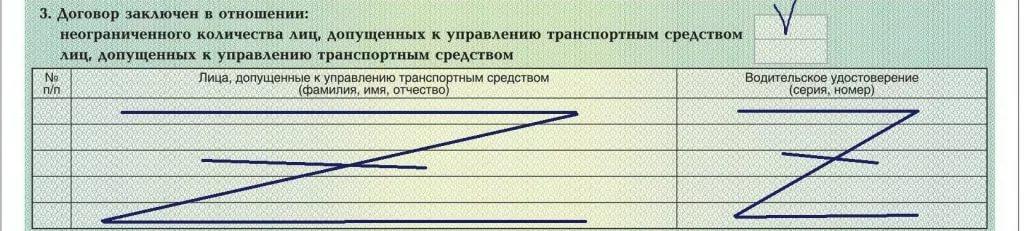

Как выглядит полис КАСКО?

В разных страховых компаниях бланки могут отличаться, но есть ряд обязательных элементов:

- защитные голограммы или штрих-коды, содержащие важные сведения о водителе и ТС;

- персональные данные держателя;

- детальная информация о транспорте;

-

регион действия;

- перечень рисков;

- размер страховой суммы;

- срок действия.

Подтверждением факта соглашения служат подписи обеих сторон и печать компании. На изображении представлен ознакомительный образец полиса КАСКО от компании «ВСК», которая входит в число лучших страховщиков в России.

Как проверить полис?

После оформления представитель обязан выдать на руки автовладельцу оригинал документа, квитанцию об оплате услуг, правила страхования. Проверить подлинность КАСКО можно, обратившись в официальное представительство компании и указав номер ТС. Если оформление происходило вне офиса, желательно сделать это в присутствии сотрудника сразу после заключения договора.

Плюсы и минусы, отличия от ОСАГО

Главным преимуществом КАСКО является добровольное оформление полиса. Если за отсутствие ОСАГО предусмотрен штраф, то вопрос о необходимости страхования по КАСКО решается самостоятельно. Правда, это не касается случаев, когда полис покупается по требованию кредитора.

Второе преимущество — страхование имущества производится от любых рисков. Если ОСАГО покрывает только расходы, связанные с причинением материального ущерба и вреда здоровью при ДТП, то по КАСКО можно получить компенсацию даже при столкновении с деревом.

При ОСАГО сумма компенсации ограничивается законодательством. В 2019 году можно получить не больше 400 тысяч рублей. И если на ремонт отечественного автомобиля этого вполне достаточно, то при тотальной гибели Мерседеса или Инфинити последней модели предложенная компенсация едва ли покроет четверть убытков. Конечно, можно подать исковое заявление в суд с требованием возмещения компенсации с виновного лица, но при гибели виновника или признания его банкротом получить деньги не получится. По КАСКО сумма компенсации ограничивается только стоимостью автомобиля. Можно застраховать машину на ее полную стоимость или на определенную сумму.

К плюсам можно отнести желание страховщиков продавать полисы КАСКО, в отличие от убыточного ОСАГО. Если при оформлении второго часто отсутствуют бланки, зависают программы и происходят другие форс-мажоры, то по КАСКО вас застрахуют с удовольствием.

А теперь о недостатках:

-

Высокая стоимость полиса. КАСКО обходится примерно в 10 раз дороже ОСАГО.

-

Не все машины можно застраховать. В каждой страховой компании свои требования к производителю и году выпуска машины.

-

Не всегда легко получить страховую выплату. Если с получением выплаты после ДТП все относительно легко, то при нестандартных ситуациях придется доказывать свое право на компенсацию.

-

Тарифы не регулируются на законодательном уровне. Если стоимость ОСАГО имеет определенные рамки, то по КАСКО у страховщиков полная свобода выбора. Поэтому целесообразно обратиться в несколько компаний для расчета стоимости.

Источник изображения: pbs.twimg.com

Отказаться от ОСАГО в пользу КАСКО нельзя. Даже если у вас полный комплект страховок на машину, это не избавляет от необходимости своевременного оформления ОСАГО. А вот от КАСКО можно отказаться в любой момент, если это не запрещено условиями договора с банком-кредитором.

Как сэкономить на страховке?

Чтобы сберечь свои средства при оформлении страхового полиса, нужно знать, что включается в его стоимость. Прежде всего это данные о вашем транспортном средстве – марка, модель, комплектация, год выпуска, объем двигателя и другие общие сведения. Далее – включенные в полис опции. Что к ним относится?

- Вариант страхование. Частичная и полная страховка стоят по-разному. Так, вы можете застраховать авто только от ущерба, и сэкономить в среднем 20-40% от стоимости полного полиса.

- Наличие и размер франшизы. Франшиза – это часть страховки, которая не оплачивается СК. То есть какой-то процент от стоимости восстановления автомобиля вы берете на себя. Чем больше франшиза, тем дешевле полис.

- Страховая сумма. Она может быть «агрегатной» — уменьшаемой, и «неагрегатной» — неуменьшаемой. В первом случае с каждым следующим риском страховая сумма уменьшается. Агрегатная страховка обойдется вам дешевле.

- Способ возмещения ущерба. Это может быть СТО страховщика, СТО по выбору самого страхователя или же – денежная выплата. Обращение в сервисный центр страховой компании будет выгоднее.

- Выплаты с учетом или без учета износа ТО. Выбор второй опции увеличит стоимость страховки на 15-20% в среднем.

- Возраст и стаж водителей. Чем меньше стаж и возраст – тем дороже страховка.

Кроме того влияет количество вписанных в страховку водителей, срок страхования, рассрочка платежа, а также ваша страховая история – безубыточная ее часть. Не стоит забывать и о тарифах: в каждой СК они разные для каждого региона. Поэтому прежде, чем выбирать страховку в компании, которая постоянно у вас на слуху, проведите свое небольшое исследование.

Еще один способ сэкономить – оформить полис страхования КАСКО онлайн. Часто онлайн-полис обходится намного дешевле, чем при оформлении в отделении компании – в силу скидок и специальных предложений.

Оформление полиса

Последовательность оформления КАСКО состоит из нескольких этапов:

Подготовка документов. Паспорт, комплект документов на автомобиль (свидетельство о регистрации или договор купли-продажи), справка технического осмотра, водительские удостоверения лиц, которые будут вписываться в полис.

Посещение страховой компании на потенциально страхуемом автотранспорте. Автомобиль осматривается экспертом для фиксирования возможных дефектов и по результатам проверки составляется заключение. Ответственность за уже имеющиеся несовершенства транспорта страховщик не несёт.

Ознакомление с условиями договора, которые предлагает страховая компания

Важно знать от чего именно защищается автотранспорт и при каких обстоятельствах вы имеете право на выплату.

Подписание и оплата стоимости страхового договора в случае подходящих условий.

Получение полиса, квитанции о внесении оплаты, инструкции страхования.

ВНИМАНИЕ! Страховой полис вступает в действие с даты, указанной в нём

Действия при наступлении страхового случая

Общий алгоритм действий включает следующие составляющие:

- Сообщение в ГИБДД по телефону 102 или 112, если автомобиль угнан или вы являетесь участником серьёзной аварии.

- Вызов скорой помощи по номеру 103 или 112, если при ДТП пострадали люди.

- Вызов пожарной охраны по номеру 101 или 112, если случился взрыв или пожар.

- Оповещение своей страховой фирмы по номеру, прописанному в договоре о случившемся страховом случае.

- Обращение с письменным заявлением к страховщику в период, указанный условиями страхования.

ВНИМАНИЕ! Постарайтесь всегда иметь при себе контакты собственного страховщика, а также номер и период действия страхового полиса. Оптимально сохранить эти данные в личном телефоне

Водитель при использовании автомобиля обязательно должен держать с собой пакет документов:

- водительское удостоверение или временное разрешение на управление транспортным средством;

- свидетельство о регистрации автотранспорта;

- полис ОСАГО в бумажной форме;

- сведения о КАСКО: контакты страховой компании, номер и период действия полиса;

- заявление о происшествии и ручка для его заполнения.

Как расшифровывается ОСАГО?

Прежде, чем прочитать правильный ответ, попробуйте сами выбрать правильные вариант расшифровки термина «каско». Когда-то давно в шутку для своих студентов я подготовил эти филологические варианты ответов на вопрос «Откуда пошло или как расшифровывается КАСКО?»:

- КАСКО — Комплексное Автомобильное Страхование, Кроме Ответственности

- КАСКО — от фр. Casque — каска, в нач. XIX века полис каско представлялся дополнительной защитой для автомобилиста, как каска (шлем).

- КАСКО — от исп. Casco — череп. На первых автомобилях рисовали череп, чтобы предупредить пешеходов об опасности (такие же черепа изображали и на первых полисах каско).

- КАСКО — от ит. Casco — борт. По полисам каско страхуются только сами перевозочные средства (борта) — суда, самолеты, автомобили, а не люди или грузы.

- КАСКО — от анг. Cascade — прием акробатической имитации падений. С полисом каско автомобиль лишь «имитирует» повреждения, т.к. он восстанавливается благодаря страховке.

Сразу скажу, чтобы лишний раз не интриговать читателя, что правильный ответ — четвертый. Правильный, хотя и не полный, как и почти любое краткое определение.

Сегодня страховые агенты предпочитают расшифровывать термин каско, как Комплексное Автомобильное Страхование, Кроме Ответственности.

Во-первых, термин каско применяется не только к автомобильному страхованию, но также к страхованию любых транспортных средств (судов, самолетов и т.п.)

Каско не является аббревиатурой, большими буквами его пишут ошибочно по аналогии с ОСАГО (Обязательное Страхование АвтоГражданской Ответственности).

Прежде, чем прочитать правильный ответ, попробуйте сами выбрать правильные вариант расшифровки термина «каско». Когда-то давно в шутку для своих студентов я подготовил эти филологические варианты ответов на вопрос «Откуда пошло или как расшифровывается?»: КАСКО — Комплексное Автомобильное Страхование, Кроме Ответственности КАСКО — от фр.

Прежде, чем прочитать правильный ответ, попробуйте сами выбрать правильные вариант расшифровки термина «».

Под определением КАСКО понимается страхование автомобиля от повреждения или уничтожения (гибели). Страхование перевозимого груза, пассажиров и отвественности перед третьими лицами этот вид страхования в себя не включает.

Порой страховые компании разделяют понятие КАСКО на 2 — «Ущерб» и «Хищение» и предлагают страховку только по одному из рисков. Оправдано ли это — решать Вам, как автовладельцу.

Но в понятие полное КАСКО обязательно должны входить страхование двух упомянутых рисков.

ОСАГО — обязательное страхование автогражданской ответственности, ДСАГО — добровольное страхование автогражданской ответственности, КАСКО — общего мнения, как расшифровывается каско, не существует.

Когда-то давно в шутку для своих студентов я подготовил эти филологические варианты ответов на вопрос «Откуда пошло или как расшифровывается КАСКО?»: КАСКО — Комплексное Автомобильное Страхование, Кроме Ответственности КАСКО — от фр. Casque — каска . в нач. XIX века полис каско представлялся дополнительной защитой для автомобилиста, как каска (шлем). КАСКО — от исп.

Частичное каско

Этот вид страховки подразумевает страхование автомобиля от ущерба – возможного повреждения (вплоть до полной гибели) автомобиля и его частей. Отличие частичного от полного каско заключается в том, что в него не входит страхование машины от угона и хищения.

Как правило, в частичное каско страховые компании включают причинение ущерба автомобилю в результате:

- столкновения, наезда, опрокидывания, падения, возгорания по причине дорожно-транспортного происшествия (ДТП), падения в воду и провала под лед;

- воздействия камнями или иными предметами, отлетевшими от колёс другого транспортного средства, провала под лёд или дорожное покрытие, обрушения элементов дорог, мостов, переходов и т.п.;

- пожара, удара молнии, взрыва;

- стихийного бедствия (землетрясения, обвала, оползня, селя, внезапного выхода подпочвенных вод, бури, обильного снегопада, вихря, урагана, тайфуна, шторма, смерча, извержения вулкана, наводнения, града, паводка, оседания и просадки грунта как следствия выше перечисленных явлений, необычных для данной местности атмосферных явлений);

- падения на ТС посторонних предметов, в том числе деревьев, снега и льда, залива;

- противоправных действий третьих лиц, за исключением хищения ТС, его частей или дополнительного оборудования;

- действий животных.

Стоит учитывать, что точный перечень страховых случаев по неполному каско необходимо согласовывать со своим страховщиком. Не редки случаи, когда страховая компания под этим видом понимает страхование по сокращённому перечню рисков (к примеру, все виды противоправных действий третьих лиц и ещё несколько пунктов из стандартного списка) или, наоборот, включает ущерб, нанесённый установленному дополнительному оборудованию.

Заключая договор страхование по любому виду каско, вы страхуете автомобиль на определённую сумму, которая не может превышать рыночной стоимости автомобиля. Все, что свыше, – по любому договору страхования признаётся ничтожным.

Совет Сравни.ру: Очевидно, что стоимость страховки по полному и частичному каско будет сильно отличаться. Однако подобрав правильный набор необходимых вам опций, вполне реально найти страховку по приемлемой цене. Просто не поленитесь потратить время, чтобы сравнить цены на один и тот же полис в разных страховых компаниях. В этом вам поможет калькулятор каско.

Страхование КАСКО при автокредитовании

При покупке автомобиля в автокредит КАСКО называют добровольно-принудительной услугой. Действительно, банки предупреждают о необходимости страхования имущества от риска хищения и повреждений. Но поскольку КАСКО является добровольным страхованием, обязать покупать полис кредитор не может. Заемщик вправе отказаться от дополнительной услуги. Правда, и банк оставляет за собой право отказать в выдаче кредита без объяснения причины.

Если покупка КАСКО считается нецелесообразной, то решить возникшую проблему можно несколькими способами:

- Найти банк, где не требуют оформлять КАСКО. Как правило, при описании программы автокредитования крупными буквами указывается, что без КАСКО.

- Согласиться на повышение процентной ставки, отказавшись от покупки полиса.

- Внести более 50% стоимости в качестве первоначального взноса.

- Обратиться в “свой” банк, где оформлена зарплатная карта или было получено несколько кредитов.

Если же перечисленные варианты не подходят, либо страховка уже куплена, то в течение 5 дней с момента подписания договора страхователь вправе отказаться от КАСКО. Это называется периодом охлаждения и дает право страхователям вернуть уплаченную премию, расторгнув договор. Правда, в этом случае возможны негативные последствия. Например, повышение процентной ставки по кредиту или расторжение кредитного договора с требованием погашения полной суммы долга. Чтобы уберечься от этого, следует внимательно читать условия кредитного договора.

ДТП при ОСАГО и КАСКО: по какому полису получать возмещение

Ответ на этот вопрос зависит от нескольких факторов:

- вы ли виновник ДТП и пострадал ли ваш автомобиль;

- каждый ли участник ДТП застрахован по КАСКО;

- размер предполагаемого ущерба.

Если вы виновник аварии, но ваша машина не пострадала, то пострадавший получает возмещение по вашей автогражданке. Для этого он обращается в страховую компанию, где оформлен его полис ОСАГО. И возмещение проходит методом «прямого урегулирования».

«Прямое урегулирование» – это принцип работы ОСАГО, по которому пострадавший обращается за возмещением в свою СК. Это работает, если участниками ДТП стали два автомобиля и не нанесено ущерба ничьему здоровью.

В случае, если ОСАГО не может покрыть всю сумму ущерба, то пострадавшему лучше обратиться за возмещением по КАСКО. Это будет и быстрее, и покроет ремонт автомобиля полностью.

Если вы – виновник аварии и ваше транспортное средство тоже пострадало, то при отсутствии КАСКО ремонтировать его придется вам за свой счет. При наличии автострахования вам достаточно обратиться в свою СК по КАСКО.

Если не вы стали причиной ДТП, то вам следует обратиться или в свою СК по автогражданке или по КАСКО. Это тоже зависит от уровня ущерба. Если у вас нет КАСКО, а уровень ущерба выше, чем может возместить ОСАГО, то можете подавать на виновника аварийной ситуации в суд. Он должен будет покрыть ремонт вашего автомобиля за свой счет.

Если у обоих участников ДТП есть и тот, и другой полис, то каждый может просто воспользоваться КАСКО. Это будет проще. Особенно, если ущерб выше, чем 400 000 р.

Если владелец полиса КАСКО использует его в конкретном году для покрытия ущерба (особенно в результате ДТП), то на следующий год стоимость данной услуги будет для него повышена.

Особенности оформления

Перед заключением договора важно изучить все условия, предлагаемые конкретной компанией. В частности, перечень страховых случаев по каждому виду и размер франшизы

Для покупки полиса понадобятся такие документы:

- паспорт владельца;

- ПТС;

- свидетельство о регистрации транспорта.

Стоит также уточнить:

- срок, в течение которого нужно предоставить документы о страховом случае;

- входит ли в условия нахождение транспорта на охраняемой стоянке ночью.

Эти нюансы важны, поскольку без их соблюдения страховщик имеет возможность не выплачивать страховую сумму.

Основное отличие этих полисов в том, что имея страховку КАСКО, владелец машины получит компенсацию за ущерб в любом случае, даже если он являлся виновником ДТП. ОСАГО же покрывает только затраты от вреда, только в том случае, если водитель — пострадавшая сторона.

- Стоимость и возраст машины.

- Если ваш автомобиль недорогой, то смысла приобретать КАСКО нет никакого, ОСАГО вполне покроет ваши затраты в случае совершения ДТП, при условии, что вы –пострадавшая сторона.

- Класс транспортного средства.

- Если вы купили авто представительского класса, лучше все таки воспользоваться полисом КАСКО.

- Была ли покупка совершена за наличный расчет или автомобиль приобретен в кредит.

- Если вы купили машину в кредит, целесообразней все же оформить КАСКО. В случае причинения серьезного ущерба машине, КАСКО возместит большую часть расходов. При страховке ОСАГО вы можете понести большие убытки в довесок к действующему кредиту.

1. Гаражное хранение транспортного средства с 0:00 до 6:00 или охраняемая стоянка. Это значит, что если у вас угнали автомобиль на даче или поцарапали авто, припаркованное у вашего дома, в три часа ночи, то вы получите отказ в оплате убытков.

2. Любая франшиза при заключении договора. Приобретая франшизу, вы сможете сэкономить всего лишь один раз, и эта экономия будет равна той самой франшизе. А вот страховая компания сможет сэкономить на вас. Причем столько раз, сколько вы обратитесь к ней за год. Лучше всего брать франшизу тем, кто имеет хороший водительский стаж и обла- дает отменными навыками вождения.

3. В договоре может быть такой пункт: «грубое ДТП не является страховым случаем». Естественно, вам не заплатят страховку в том случае, когда вы выехали на встречную полосу в нетрезвом виде, однако у некоторых компаний понятие «грубое ДТП» относится даже к совсем банальным случаям – например, если вы не уступили дорогу соседнему автомобилю…

4. Если страховая компания не предусматривает в качестве страхового случая такие повреждения, как царапины, сколы, или такие ситуации, как наезды на препятствия, то бегите от этой компании. Именно такие случаи и бывают самыми частыми, особенно у новичков.

КАСКО — это добровольное страхование, причём компания, заключающая сделки, не наделена правом диктовать своим потенциальным клиентам требования, определять процентные ставки, не регламентированные законодательными актами и нормативными документами.

Условиями оформления полиса являются:

- требования к автомобилю – можно застраховать отечественные и иностранные модели в возрасте не старше 10 лет;

- системы противоугона – это может быть любой способ защиты, но его присутствие для заключения сделки обязательно;

- расчёт страховых выплат – проводится экспертная оценка;

- дополнительные требования и условия – начисление коэффициентов, определяющих износ, размер компенсационных выплат при отсутствии противоугонной системы, наличие или отсутствие «зеленой карты»;

- возможность участия в программе авторизованных сервисных центров в тех случаях, когда клиент согласен не на материальную компенсацию, а предпочитает восстановительные или ремонтные работы;

- возможность оформить полис в рассрочку с выплатой равными долями;

- применение франшизы;

- определение срока вступления в действие договора страхования – нередко имеют место случаи, когда взнос полностью оплачен и получен компанией, а полис не набирает юридической силы, поскольку машина не прошла акт осмотра (данный нюанс обязательно должен быть прописан в соглашении);

- определение момента наступления страхового случая – перечень позиций, приемлемых для владельца автомобиля, оговаривается с сотрудниками компании на этапе оформления договора (после факта его подписания пункты документа не могут быть изменены ни одной из сторон-участников процесса).

И последнее условие – перечень документов. Он должен быть максимально полным и соответствовать всем нормативным требованиям.

Основные преимущества КАСКО

В целом при сравнении данного вида страхования с другими страховыми продуктами, распространяющими свое действие на транспортные средства, в первую очередь ОСАГО, необходимо выделить наличие нескольких серьезных преимуществ. К ним относятся:

- Обеспечение компенсации при угоне. В выплате страховки клиенту будет отказано в единственном случае, если клиент оставил без присмотра заведенный автомобиль с ключами в замке зажигания, то есть проявил грубую халатность.

- В случае причинении автомобилю материального ущерба третьими лицами, все расходы по проведению ремонтных работ берет на себя компания, заключившая договор страхования КАСКО.

- Страхование обеспечивает выплату компенсаций в случае действий злоумышленников, например, украденная из салона магнитола, снятые колеса и другие украденные элементы автомобиля.

- При повреждении лакокрасочного покрытия авто возможно его восстановление за счет страховщика, но данный пункт предусматривается не у всех страховых компаний, поэтому требуется предварительное ознакомление с условиями договора.

В случае участия в ДТП восстановление машины и лечение пострадавших будет оплачиваться страховщиком даже в случае, если виновником происшествия выступил владелец застрахованного автомобиля.

Для сравнения, при отсутствии КАСКО получить компенсацию виновнику аварии просто невозможно, а во всех остальных случаях предстоят серьезные разбирательства, особенно в ситуациях, когда виновник аварии не имеет полиса ОСАГО.

Преимущества и недостатки КАСКО

Несмотря на один существенный недостаток – стоимость полиса КАСКО, данный продукт имеет несомненные преимущества:

- В случае повреждения автомобиля затраты на восстановление будут возмещены в полном объеме, вне зависимости от степени виновности владельца полиса.

- Владелец КАСКО финансово защищен от потерь в случае кражи или угона автомобиля.

- При наличии дорогого оборудования в транспортном средстве, его также можно застраховать.

- Стоимость возмещения не может быть снижена, пока действует полис.

- Клиент вправе выбрать любой приемлемый способ решения проблем по восстановлению автомобиля: денежная премия или ремонт силами страховщика.

- Ряд компаний не требует справки от ГИБДД при незначительных повреждениях.

- Различные опции лояльным клиентам в виде помощи с эвакуацией, мобильной помощи, урегулирование спорных моментов на сервисе.

ОСАГО расшифровка, особенности

Полис ОСАГО, расшифровка которого указана и в соответствующем законе, предусматривает различные сроки действия для ряда случаев:

- 1 год: для всех автомобилей;

- 20 дней: для ТС, которое требует регистрации или проведения техосмотра;

- 5 дней: для отдельных видов техники;

- 5 дней: для ТС, которые зарегистрированы в других государствах и следуют транзитом через Россию.

- 3-10 месяцев: для авто, которыми пользуются в течении нескольких месяцев, например, снегоуборочные или поливочные машины, а также для авто, подготовленных к продаже. Общий срок полиса составляет 1 год с правом пользования в оговоренный период. Имеет возможность продления вплоть до окончания года.

ОСАГО расшифровка аббревиатуры Цена на ОСАГО формируется с учетом соответствующего закона, но на нее влияет множество индивидуальных факторов. Так если в полис вписано несколько водителей, он обойдется значительно дороже. Если же водитель может подтвердить свою безаварийную езду в предыдущий период, он получит скидку. Территория использования также оказывает влияние, существуют поправочные коэффициенты для каждого региона, которые назначены согласно уровня аварийности и криминальности.

Что означает КАСКО

КАСКО — это не аббревиатура, а страховой термин, обозначающий один из видов имущественного страхования, а именно добровольное страхование транспортных средств. Как таковой расшифровки термина не существует, однако, наиболее вероятна его связь с итальянским словом Casco, переводящимся как «борт». По сути своей КАСКО предусматривает страхование борта транспортного средства, другими словами «железа».

Расшифровка, прижившаяся в народе, тоже в некоторой степени отражает содержание этого вида страхования: Комплексное Автомобильное Страхование, Кроме Ответственности. Но она не верна, так как термин каско (пишется именно маленькими, а не заглавными буквами) обозначает страхование любых транспортных средств — наземных, воздушных и водных.

Что и кто может быть застрахован по полису КАСКО:

- ущерб (частичный или полная гибель авто);

- хищение (угон);

- пассажиры и водитель от несчастного случая;

- дополнительное оборудование.

Возможно отдельное страхование ущерба. Все остальные субъекты страхуются только вместе с ущербом, страхование их по отдельности не допускается.

Правила и условия страхования:

Страхование КАСКО не является обязательным видом и регулируется исключительно Правилами страхования. Поэтому некоторые условия страхования у различных компаний могут быть разными. Страховщик имеет право отказать в страховании КАСКО без объяснения причин.

Тарифы и страховая сумма:

Тарифы на страхование регламентируются исключительно внутренними документами страховой компании. Каждая компания устанавливает свои тарифные ставки, исходя из собственной статистики.

Страховая сумма устанавливается в размере рыночной стоимости автомобиля на момент страхования в данном регионе.

Осмотр автомобиля:

Размер выплат:

Выплата производится на основании акта осмотра и калькуляции независимого оценщика либо СТО. На осмотре обязательно присутствие представителя Страховщика.

Размер выплаты рассчитывается в размере реального ущерба либо с учетом износа авто в зависимости от условий страхования.

При страховании КАСКО Страхователь получает выплату за свой поврежденный автомобиль.

Что учесть перед заключением соглашения

Договор КАСКО подписывается на добровольной основе. В случае приобретения автомобиля в кредит банк может настоять на покупке полиса, чтобы обезопасить свои вложения.

Но прежде чем решитесь оформить документы, вы должны основательно подготовиться:

- убедитесь, что страховая компания имеет непросроченную лицензию;

- изучите разницу между терминами «угон», «хищение», «ущерб», «полная или конструктивная гибель автомобиля», чтобы в дальнейшем не возникло недоразумений со страховой компанией;

- внимательно прочитайте договор, прилагающийся к полису, чтобы все нужные моменты были учтены в документе;

- не подписывайте договор с условиями, которые вы не сможете выполнить, к примеру, наличие охранной системы на автостоянке;

- ознакомьтесь с правилами взаимодействия с СК: как и когда вы должны сообщить о наступлении страхового случая;

- спросите о сроках выплаты компенсации и её форме – в денежном виде или оплате ремонта на СТО.

Полис КАСКО стоит немалых денег, так что, приняв решение заключить его, нужно взвесить все аргументы за и против и не ошибиться с выбором компании.